Se lancer à l’international est toujours lié au besoin de sécurité des paiements. De nombreuses banques proposent l’accompagnement des entreprises vers l’international pour traiter efficacement vos opérations ainsi que votre développement à l’étranger. Voici quelques outils bancaires qui devraient vous y aider.

Se renseigner auprès des organismes spécialistes.

C’est le B.A-Ba avant de se lancer à l’international. Adressez-vous aux CCI ou informez-vous via le baromètre d’évaluation proposé par la Coface qui offre une expertise macroéconomique en termes d’appréciation des risques. Il indique pour 160 pays le risque d’impayés des entreprises. Certaines banques proposent à l’entreprise d’obtenir des informations commerciales concernant le pays et le marché ciblé, des listes de prospects, d’agents, de distributeurs mais aussi une veille commerciale et sectorielle.

Se protéger contre les incidents, retards et impayés.

Dans l’optique d’un développement à l’international plusieurs garanties sont possibles servant de protection à la fois pour le vendeur mais aussi pour l’acheteur.

Le crédit documentaire

aussi appelé Crédoc est un engagement signé irrévocable de paiement de la part de la banque et de l’acheteur vis-à-vis de la banque du vendeur. Lorsque ce dernier envoie les documents conformes aux conditions énoncées dans le crédit documentaire et attestant que la prestation a bien été réalisée, la banque émettrice peut effectuer le paiement.

La lettre Stand By (SBLC)

est une autre solution de garantie émise par la banque intermédiaire au profit de la banque émettrice destinée à couvrir les frais d’une prestation en cours. Le principe est semblable au crédit documentaire mais ne couvre pas seulement une opération commerciale entre le fournisseur et l’acheteur, mais un ensemble d’opérations.

La garantie d’exécution

est un engagement de verser une somme déterminée à l’acheteur pour l’indemniser dans le cas où le vendeur ne respecterait pas ses obligations contractuelles de fourniture de biens et/ou services prévues au contrat commercial.

La garantie de remboursement d’acompte

est un engagement de la banque de l’exportateur qui consiste à rembourser les sommes versées par l’acheteur dans le cas où il ne donnerait pas suite au contrat.

La garantie de paiement

représente une solution qui permet de vous protéger non seulement du non-paiement de votre facture, mais aussi des risques politiques du pays de votre client ainsi que des défaillances de sa banque. Vous pourrez donc établir des délais de paiements et les sécuriser.

La garantie pour découvert local

permet d’avoir des facilités de caisse et un découvert ponctuel pour financer les dépenses à l’étranger.

La garantie de soumission

concerne le cas d’un appel d’offres à l’étranger et préserve l’acheteur de la non-conclusion du contrat en donnant une caution de bonne fin de travaux.

La dispense de garantie

permet au vendeur d’obtenir le solde du paiement avant la fin de la période de garantie.

Les moyens de paiement mis à disposition.

Pour les pays concernant l’Union européenne, les paiements s’effectuent sous la forme de virements et de prélèvements SEPA (en euros). L’espace SEPA comprend les 28 pays de l’Union européenne, mais aussi l’Islande, la Norvège, le Lichtenstein, la Suisse et Monaco. Pour le reste du monde, vous pouvez payer via le virement international (le SWIFT), cette solution est plus rapide, peu coûteuse et comporte moins de risque de perte, de vol, de falsification ou d’impayé.

D’autres moyens de paiement restent possibles comme les chèques bien que leur utilisation soit plus rare à l’international ou encore le paiement par effet ou « billet à ordre ». Ce dernier repose sur le même principe que le chèque et représente un engagement de paiement d’une certaine somme à la date convenue par l’échéance précisée sur le document. Il vous suffit simplement de remplir les coordonnées bancaires de votre bénéficiaire qui figure sur son RIB, d’indiquer la date de paiement convenue puis de signer le billet.

N’oubliez pas tout de même pas les aides et financements à l’international.

Une fois votre étude de marché faite, vous pouvez également voir quelles sont les aides accessibles pour vous développer ou vous implanter à l’étranger. En tant que petites et moyennes entreprises (PME), vous pouvez bénéficier de plusieurs sortes d’aides pour l’export, d’investissements dédiés à l’export, de garanties de financement, de prêts pour export (PPE), de contrats de développement international, de contrats de développement participatif. Bpifrance propose le prêt Croissance Internationale qui vise les PME et entreprise de taille intermédiaire. Ce prêt permet de financer les investissements de développement de l’activité à l’international ou d’implantation à l’étranger sous certaines conditions.

Vous pouvez assurer vos investissements avec La Coface qui protège les investissements des entreprises françaises à l’étranger contre les incidents politiques entre autres. En cas de défaut de paiement, La Coface verse une indemnité qui amortit la perte subie qui pourrait s’évérer catastrophique pour certaines entreprises. Grâce à l’assurance-crédit, toutes vos factures sont assurées si les risques de non-paiement des créances commerciales à l’export et personne n’est à l’abri d’un problème économique comme en témoigne l’épidémie de coronavirus. C’est pourquoi l’assurance-crédit (aussi appelée assurance-crédit export) vous permet de prévenir le risque client.

Brexit : conséquences sur les opérations de virement et de prélèvement entre l’UE et le Royaume-Uni au 1er janvier 2021

Depuis le 1er janvier 2021, les virements et prélèvements depuis ou vers le Royaume-Uni devront comporter l’adresse du payeur.

Depuis le 31 décembre 2020, le Royaume-Uni est sorti de l’Union européenne. A cette date, s’achève une période de transition de onze mois, durant laquelle le Royaume-Uni ne siège déjà plus dans les institutions européennes et ne participe plus à leurs décisions ; il continue toutefois à faire partie du marché unique et à appliquer ses règles.

Les Prestataires de Services de Paiement (PSP) britanniques maintiennent leur participation aux Schemes SEPA : les virements et les prélèvements SEPA avec le Royaume-Uni sont toujours possibles. Toutefois, en application de la recommandation 16 « virements électroniques » du GAFI et du règlement européen (UE) 2015/847 « sur les informations accompagnant les transferts de fonds », les virements et prélèvements depuis ou vers le Royaume-Uni doivent , à compter du 1er janvier 2021, comporter l’adresse du payeur.

En tant que créancier client d’une banque en France qui émet un prélèvement SEPA sur un compte d’une banque au Royaume-Uni, vous devez indiquer l’adresse de votre débiteur dans l’opération de prélèvement SEPA.

Il est également possible que votre banque vous demande de fournir le BIC de la banque du débiteur britannique.

En tant que débiteur client d’une banque en France, débité d’un prélèvement SEPA au bénéfice d’un compte de créancier client d’une banque au Royaume-Uni, vous devez fournir votre adresse à votre créancier afin qu’elle figure dans le prélèvement SEPA. A défaut, le paiement risque d’être rejeté.

Il est également possible que votre créancier vous demande de fournir le BIC de votre banque.

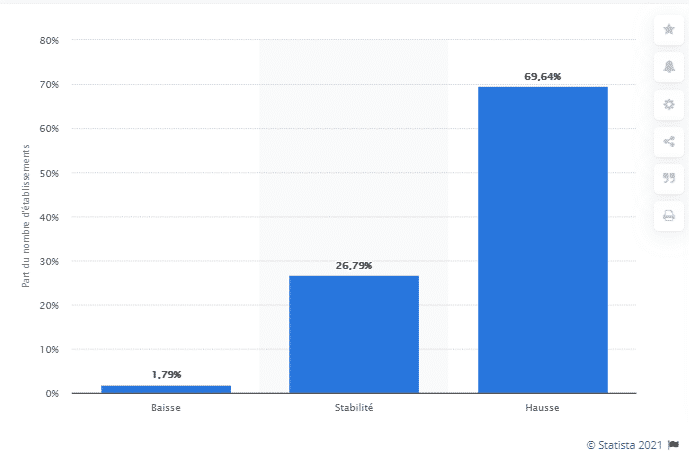

Répartition des établissements bancaires en fonction de la modification tarifaire des virements dans l’espace unique de paiement en euros (SEPA) effectués en agence bancaire entre 2017 et 2018