Dirigeant d’entreprise, vous disposez de moyens de paiement qui vous sont propres. Régi par des règles internationales publiées par la Chambre de Commerce Internationale (les RUU 600 – révision 2007), le crédit documentaire est l’instrument le plus performant pour sécuriser des échanges internationaux. Le crédit documentaire fait partie de ces moyens de paiements spécifiques auxquels vous pouvez avoir recours. Mais comment l’utiliser ? Et quelles en sont les modalités relatives ?

Le crédit documentaire, quelle utilisation ?

Tout d’abord, un moyen de paiement. Plus communément appelé « crédoc », le crédit documentaire, seul à garantir une sécurité satisfaisante pour les deux parties qui en font l’usage, est très utilisé en commerce international. Il se caractérise par l’engagement par signature d’une banque de payer, pour compte de l’acheteur, un montant déterminé à un fournisseur d’une marchandise ou d’une prestation. Ceci contre la remise, dans un délai fixé au préalable, de documents conformes visant à prouver que la marchandise a bien été expédiée, ou la prestation bien effectuée.

Il permet ainsi d’assurer le règlement d’un contrat commercial passé entre un exportateur et un importateur. Les banques se portent caution de leur client respectif. Cette procédure vise à limiter le risque de livraison non payée, ou à l’inverse, de marchandise payée mais non livrée. En prenant contact avec sa banque, il revient à l’acheteur d’initier la signature du crédit documentaire. La banque y donne suite, ce qui ouvre droit au crédit documentaire, directement payable sur ses caisses. Une fois les documents exigés réceptionnés et reconnus comme conformes par la banque, le vendeur peut alors retirer les fonds correspondants. Attention à ne pas confondre le crédit documentaire avec la lettre de crédit dont la différence repose fondamentalement sur le fait que cette dernière n’est pas un instrument de paiement mais juste une garantie.

Moyen de paiement et une garantie

Le crédit documentaire n’est pas uniquement considéré comme un moyen de paiement mais également comme un moyen de protection, autrement dit, comme une garantie. Il protège, en effet, le vendeur mais aussi l’acheteur. Ces derniers prétendent tous deux à des intérêts antagonistes dépassant le simple consensus commercial matérialisé par un contrat. Le vendeur souhaite le paiement de la marchandise livrée ou de la prestation effectuée, et ce, de manière légitime. Quant à l’acheteur, dans une même logique, il souhaite recevoir la prestation demandée ou la marchandise en quantité et qualité convenues. Il est en cela intéressant pour eux de faire usage du crédoc dans le cadre du commerce international.

Le vendeur et l’acheteur conviennent le plus souvent du paiement par crédit documentaire dans le cadre du contrat commercial. C’est une Solution de sécurisation optimale puisque couverte par les RUU 600 et assurant au client le paiement de sa marchandise grâce à l’engagement de paiement de 2 banques. Le client peut être payé à présentation des documents ou à échéance. Mais il existe aussi la confirmation standard. Elle assure au client le paiement de sa marchandise. Plus lourd contractuellement que la confirmation standard puisque le client doit signer une convention spécifique avec sa banque Le client peut être payé à présentation des documents ou à échéance.

Deux types de crédit documentaire

Le premier type de crédit documentaire : crédit documentaire irrévocable.

Il impose l’accord de toutes les parties au crédit, notamment du bénéficiaire, en cas d’éventuelles modifications ou d’annulation de l’engagement de la banque émettrice.

Le second: le crédit documentaire irrévocable et confirmé.

Il désigne le fait que le vendeur a la possibilité d’exiger que la confirmation du crédit . La banque notificatrice devient alors la banque confirmatrice.

Différents intervenants

Plusieurs acteurs jouent un rôle dans l’ouverture d’un crédit documentaire.

- Le donneur d’ordre : l’acheteur.

- La banque émettrice : l’établissement bancaire de l’acheteur (généralement situé dans son pays d’origine).

- La banque notificatrice : elle représente l’établissement correspondant de la banque émettrice.

- La banque confirmatrice : elle ajoute son engagement à celui de la banque émettrice.

- Le bénéficiaire : le vendeur.

- La banque désignée : la banque aux guichets ou aux caisses de laquelle le crédit documentaire est réalisé.

Les étapes de déroulement du crédit documentaire

La conclusion du contrat

Elle se fait entre l’acheteur (importateur) et le vendeur (exportateur). Le mode de paiement convenu lors des négociations est le crédit documentaire.

L’instruction d’ouverture

L’acheteur demande à sa banque l’ouverture d’un crédit documentaire qui doit être notifié sans confirmation de la part de la banque du vendeur. Suivant les instructions d’ouverture, l’acheteur remplit un formulaire en précisant les documents requis pour l’importation de la marchandise. Le formulaire doit bien entendu respecter fidèlement les éléments du contrat commercial signé entre l’acheteur et le vendeur.

La solvabilité de l’acheteur

La banque s’assure de la solvabilité de son client en la vérifiant au même titre que les signatures sur le formulaire de demande. Les instructions doivent également être claires et complètes.

L’ouverture du crédit documentaire

La banque émettrice procède à l’ouverture du crédit documentaire par le réseau SWIFT de la banque du vendeur. L’acheteur reçoit alors une copie de l’envoi correspondant.

Le contrôle de la banque

La banque, après réception du crédit documentaire, vérifie son authenticité en le soumettant au RUU (Règles et Usances Uniformes).

La notification ou confirmation du crédoc

La banque notificatrice s’attache à signaler l’ouverture du crédit bancaire et, si elle le souhaite, y ajoute sa confirmation. Dans le cas d’une confirmation, la banque s’engage à payer le vendeur en cas de documents jugés conformes, dans les délais impartis. Le vendeur bénéficie d’un double engagement : celui de la banque émettrice et celui de la banque confirmatrice.

L’expédition de la marchandise

Le vendeur expédie la marchandise en respectant les conditions et la date limite prévus dans le contrat et mentionnés dans le crédit. Les documents demandés sont préparés selon les instructions du crédoc.

La remise des documents

Le vendeur remet les documents à sa banque.

L’envoi des documents

La banque du vendeur se charge d’envoyer les documents à la banque de l’acheteur et réclame le paiement qui lui est dû.

La vérification de la banque

Afin de pouvoir statuer sur leur conformité, la banque de l’acheteur vérifie tous les documents.

Paiement : si tout cela est estimé conforme, en déduisant les frais applicables, la banque de l’acheteur effectue le paiement de la banque du vendeur.

Le débit de l’acheteur et la transmission des documents

Le client est débité par sa banque, celle de l’acheteur, du montant du crédoc en soustrayant les frais applicables. Les documents sont remis au client. L’acheteur peut ainsi prendre possession de la marchandise en la dédouanant.

Le paiement par la banque

La banque du vendeur procède au paiement de son client en déduisant les frais applicables.

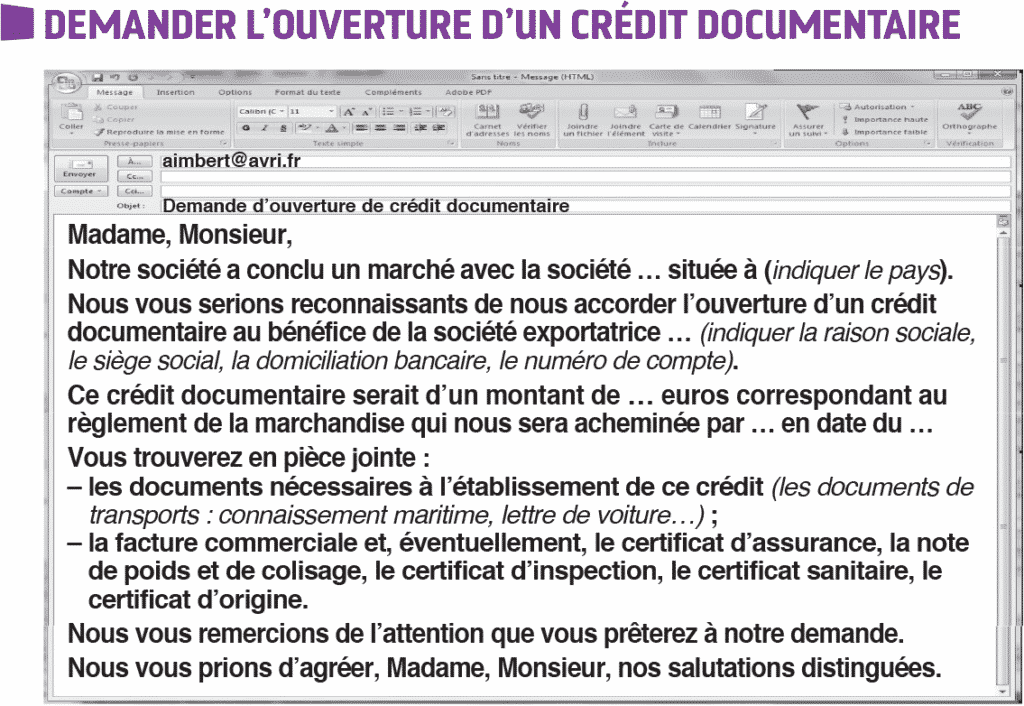

Demander l’ouverture d’un crédit documentaire

Demande d’ouverture de crédit documentaire

aimbert@avri.fr

Madame, Monsieur,

Notre société a conclu un marché avec la société … située à (indiquer le pays).

Nous vous serions reconnaissants de nous accorder l’ouverture d’un crédit documentaire au bénéfice de la société exportatrice … (indiquer la raison sociale, le siège social, la domiciliation bancaire, le numéro de compte).

Ce crédit documentaire serait d’un montant de … euros correspondant au règlement de la marchandise qui nous sera acheminée par … en date du …

Vous trouverez en pièce jointe :

– les documents nécessaires à l’établissement de ce crédit (les documents de transports : connaissement maritime, lettre de voiture…) ;

– la facture commerciale et, éventuellement, le certificat d’assurance, la note de poids et de colisage, le certificat d’inspection, le certificat sanitaire, le certificat d’origine.

Nous vous remercions de l’attention que vous prêterez à notre demande.

Nous vous prions d’agréer, Madame, Monsieur, nos salutations distinguées.