SARL, EURL, SA ? Créer sa propre entreprise, voilà une belle et grande odyssée. Entre l’étude de marché, le bilan financier, la recherche de fonds, le choix du nom, les essais de produits ou de services, rien ne doit être négligé ou laissé au hasard. Mais avant même de se lancer dans cette aventure, l’entrepreneur doit déterminer quel statut et forme adopter pour sa future entreprise. Les aspects à prendre en compte sont multiples : la présence ou non d’associés, le montant des capitaux investis, la responsabilité du ou des dirigeants, le régime fiscal Et tous ces éléments sont à étudier au regard des objectifs fixés (et également des impératifs spécifiques au projet de l’entrepreneur).

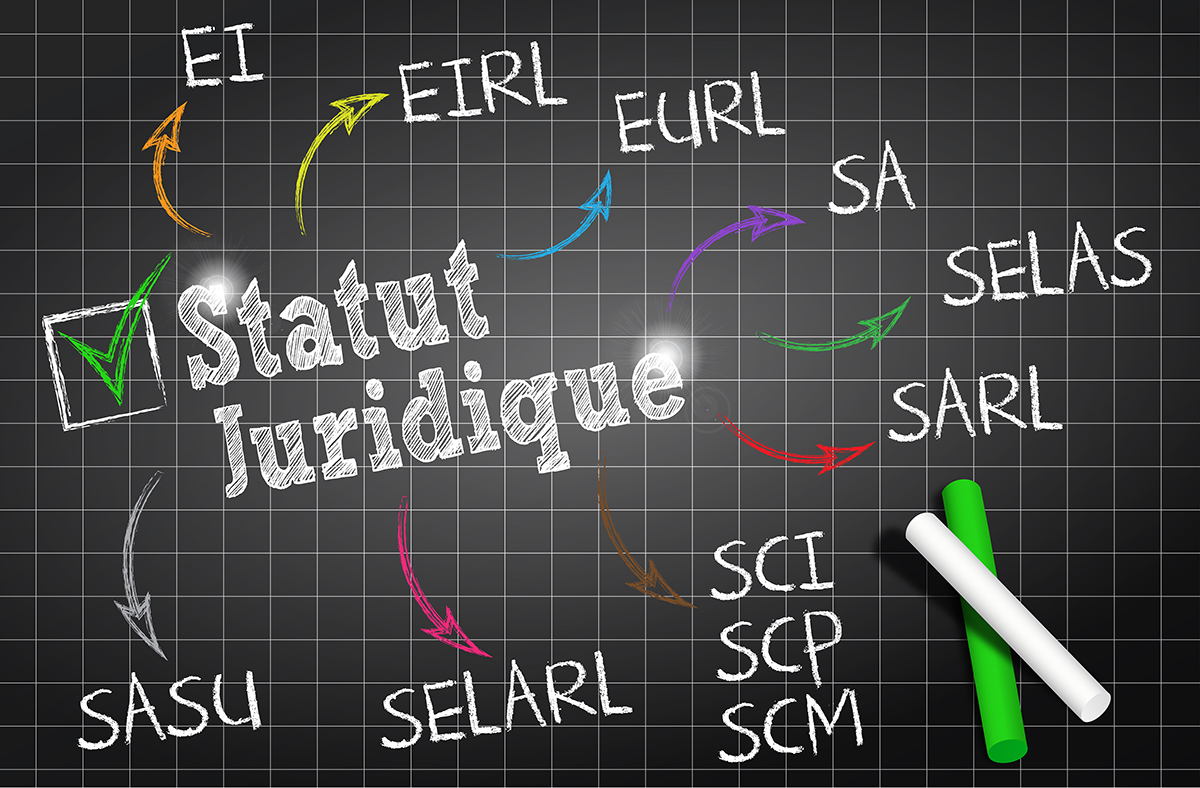

Voici un panorama des principaux statuts d’entreprise existant en France :

EI

On parle d’Entreprise Individuelle (EI) quand une personne physique exploite directement son entreprise, sans passer par l’intermédiaire d’une société. L’entrepreneur est le seul dirigeant, et est omnipotent pour diriger son entreprise. L’EI n’est pas imposable à l’impôt sur les sociétés (IS), mais à l’impôt sur le revenu (IR).

Les avantages :

- aucun coût de fonctionnement

- pas de capital minimum de départ

- formalités fiscales et administratives limitées

Les inconvénients :

- responsabilité de l’entrepreneur indéfinie et solidaire sur ses biens personnels

- statut n’ouvrant pas droit aux indemnités de chômage

Cette forme d’entreprise doit être réservée aux activités et métiers dits « sans risques », les artisans par exemple.

SNC

La Société en Nom Collectif est une société de personnes dans laquelle les associés ont tous la qualité de commerçant.

Les avantages :

- pas de capital minimum de départ

- pas d’obligation de libération immédiate

Les inconvénients :

- responsabilité de l’entrepreneur indéfinie et solidaire sur ses biens personnels

Tout comme l’EI, la SNC est imposable à l’IR. Les associés se réunissent au minimum une fois par an en Assemblée Générale et les décisions importantes se prennent toujours à l’unanimité.

SARL et EURL

La Société à Responsabilité Limitée (SARL) est une société de personnes L’Entreprise Unipersonnelle à Entreprise Individuelle composée d’un seul associé, et leurs règles de fonctionnement sont identiques, à quelques aménagements près. Régime fiscal pour l’EURL : imposition à l’IR ou option irrévocable à l’IS. La SARL est en principe soumise à l’IS, mais dans certaines circonstances, les associés peuvent opter pour l’IR.

| Les avantages : | Les inconvénients : |

| – statut parfait pour les PME – pas de capital minimum de départ – simplicité et fonctionnement connu du plus grand nombre – responsabilité limitée aux apports | – évolution peu souple : par exemple, interdiction de s’introduire en bourse, d’émettre des stocks options

– attention au choix des associés – peu de crédibilité vis-à-vis des banques si capital bas |

La SARL est la forme juridique la plus répandue. Elle représente 20 % des entreprises.

SA

C’est une société de capitaux. Il existe deux types de Société Anonyme : celle à Conseil d’Administration ou celle à Conseil de surveillance/Directoire. La SA est imposable à l’IS.

Les avantages :

- convient aux projets ambitieux

- responsabilité limitée aux apports

- possibilité d’appel public à l’épargne

- bonne crédibilité

- entrée facile de nouveaux partenaires dans le capital

Les inconvénients :

- forme lourde pour un créateur d’entreprise

- coûts de fonctionnement importants

- minimum 7 associés

- capital minimum de 37 000 euros

Certaines activités (comme les agences de placement d’artistes de spectacle ou les sociétés immobilières de gestion) ne peuvent pas être exercées sous forme de SA. A contrario, d’autres n’ont pas le choix : sociétés d’investissement, entreprises d’assurances.

SAS

La Société par Actions Simplifiée est à mi-chemin entre la SARL et la SA. C’est la dernière-née des formes d’entreprises (elle date de 1994). La SAS est toujours imposable à l’IS.

Les avantages :

- possibilité d’un actionnaire unique, pas de nombre

- maximum d’associés

- grande souplesse de fonctionnement

- responsabilité limitée aux apports

- entrée facile de nouveaux partenaires dans le capital

- possibilité de faire du « sur-mesure » dans les différents

- répartitions (bénéfices, votes, pouvoirs).

Les inconvénients :

- coûts de fonctionnement importants

- interdiction de s’introduire en bourse

- nécessité de définition rigoureuse des statuts et règles de

- fonctionnement (pour éviter des futurs litiges)

- capital minimum de 37 000 euros

Certaines activités ne peuvent être exercées sous cette forme (ex. : les sociétés immobilières de gestion)

Choisir le statut de son entreprise n’est pas irréversible. Toutefois, il est déterminant pour les principes d’administration, la responsabilité engagée et les développements futur.

Un petit conseil : si vous souhaitez réinvestir une partie des bénéfices réalisés afin d’économiser sur vos impôts : comparez le taux moyen d’IR auquel vous êtes soumis sur l’ensemble des revenus de votre foyer fiscal avec le taux de l’IS auquel l’entreprise est soumise. Si le taux moyen d’IR est supérieur au taux de l’IS, vous avez intérêt à choisir l’IS. Les bénéfices réinvestis ne seront en effet soumis à l’impôt qu’à hauteur de ce taux. Dans le cas où le taux moyen de l’IR est inférieur au taux de l’IS, vous avez intérêt à faire le choix de l’IR.

Article par Yann Fabrice Faucille et James Tchicaya