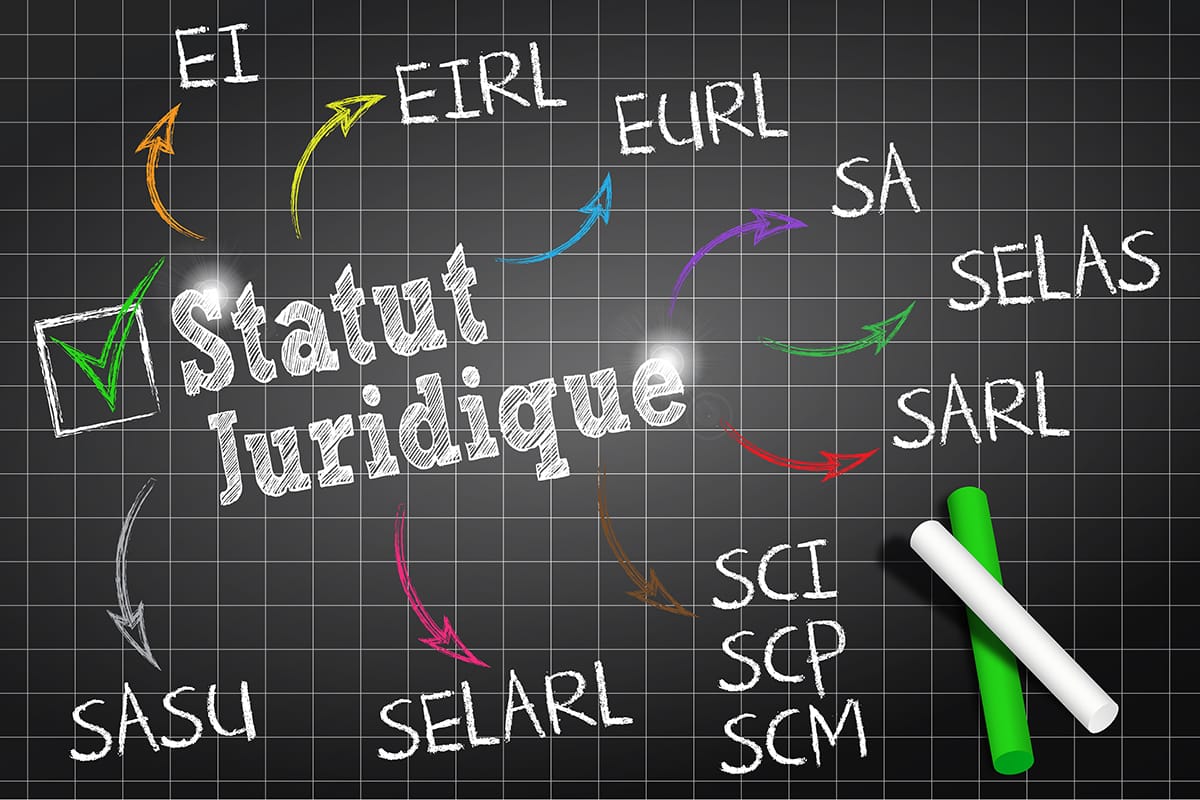

Démarrer une nouvelle activité nécessite déjà de choisir le statut que vous allez donner à votre entreprise. Vous devez donc réfléchir à sa forme juridique de départ quitte à faire évoluer ensuite ce statut si c’est possible. De votre choix dépendront aussi les obligations légales et charges auxquelles vous devrez faire face.

Les questions à se poser avant de choisir la forme juridique

- Quel est le cœur de mon métier ?

- Mon activité est-elle et restera-t-elle individuelle ?

- Ai-je prévu d’embaucher des collaborateurs ?

- Vais-je impliquer des membres de ma famille ?

- Si il y en a, est-ce que je connais bien mes associés ?

- Quel va être leur contribution : impliqués dans l’entreprise ou seulement actionnaire ?

AE : Auto Entrepreneur

Principaux avantages

- Démarrage quasi immédiat et déclarations administratives très simples. Possibilité d’exercer cette activité conjointement à une activité de salarié, retraité, étudiant.

- Pas d’immatriculation au registre du commerce ou répertoire des métiers

- Moins coûteux au départ. Pas de cotisation à la contribution économique territoriale (remplaçante de la taxe professionnelle depuis début 2010)

- Pas de cotisations obligatoires car indexées sur le CA annuel

- Paiement libératoire de l’impôt et charges sociales trimestrielles

- Prélèvement des cotisations à la source

- Deux régimes fiscaux possibles : régime « normal » de la micro entreprise ou versement fiscal libératoire plus avantageux*

- Droits de retraite de base et complémentaire

- Pas de TVA, vos factures en TTC

Principaux inconvénients

- Pas de déduction de TVA sur vos achats

- CA annuel plafonné pour conserver ce statut

- Pas de cotisation Assedic : pas d’assurance chômage en cas de cessation

- Un seul trimestre annuel de retraite comptabilisé annuellement si CA trop bas

- Exonération de taxe professionnelle limitée à trois ans

- Pas de représentation au niveau des chambres professionnelles

- Crédibilité de l’activité limitée pour travailler avec certaines entreprises

- Responsabilité sur vos biens propres en cas de mauvaise gestion ou d’abus*

- Il est conseillé de vous rapprocher de l’administration fiscale car cette disposition est liée à plusieurs conditions et notamment le niveau de déclaration des revenus de l’année précédente.

Nota : Il est fortement conseillé que vous rencontriez un notaire pour protéger vos biens.

EI : Entreprise Individuelle

Principaux avantages

- Pas de statut à rédiger

- Pas de Capital social nécessaire au départ

- Démarches administratives réduites

- Activité commerciale ou civile*

- Pas d’obligation de publication des comptes

- Le bénéfice de l’entreprise constitue la rémunération du dirigeant

- Activité non soumise à la TVA

- Frais de comptabilité et gestion peu élevés

- Affiliation au régime des travailleurs indépendants

Principaux inconvénients

Niveau de CA annuel limité

- En cas de faillite les biens personnels peuvent être engagés

- Exploitant indéfiniment et solidairement responsable de ses dettes

- Prenez contact avec les services fiscaux pour déterminer votre choix en fonction de votre ou vos activités

EURL : Entreprise Unipersonnelle ou Uninominale à Responsabilité Limitée

Principaux avantages

- Possibilité de recourir à des modèles types de statut*

- Responsabilité de l’associé unique limitée au montant de ses apports en capital

- Possibilité d’évolution du capital dans le temps

- Capital utilisable pour l’activité

- Possibilité de remboursement des frais antérieurs

- Transformation rapide et simple en SARL si intégration de nouveaux associés

- Possibilité d’avoir du personnel salarié

- Deux possibilités fiscales : impôt unique sur le revenu ou impôt sur les sociétés

- Assujettie à TVA donc déduction de la TVA sur achats

- Affiliation au régime des travailleurs indépendants comme l’entrepreneur individuel (EI)

- La gérance de l’entreprise peut être déléguée à un tiers qui pourra alors recevoir selon vos accords un salaire.

- Le centre de formalités des entreprises (CFE) ou le greffe du tribunal de commerce remet gratuitement ce modèle de statuts types au fondateur de la société.

Attention : avant d’adopter ces statuts-types devra examiner s’ils répondent à sa situation particulière : projets de développement et objectifs. La prudence commande de demander conseil à un professionnel (Avocat, Notaire, Expert-comptable). Les collaborateurs des CCIA se tiennent également à votre disposition (chambre de commerce et d’industrie)

Principaux inconvénients

- 20 % des apports en espèces sont versés obligatoirement au moment de la constitution, le solde devant être libéré dans les 5 ans.

- Siège social à fixer à une adresse précise (domicile durée indéterminée si propriétaire, cinq ans maxi si locataire – centre de domiciliation à partir de 30 euros par an – dans une autre entreprise)

- Nécessité d’enregistrer et publier les statuts

- Responsabilité sur ses apports mais élargie aux emprunts contractés et éventuelles fautes de gestion constatées.

- Assemblée générale à organiser et à en rédiger le compte rendu

- Cotisations sociales minimum exigibles quel que soit le CA et la rentabilité de l’entreprise

- Cotisation à la contribution économique territoriale

- Gérant redevable des charges sociales même si la société ne les paye pas

- Obligation de fournir des comptes en fin d’année

- Responsabilité unique devant la loi même si délégation de la gérance à un tiers

- Comptabilité plus importante et coûts liés

- Pas de cotisation Assedic : pas d’assurance chômage

- Bénéfice de l’activité soumis à l’impôt sur le revenu (en BIC ou BNC selon l’activité) et non sous le régime des sociétés comme en SARL*

- Pas de possibilité de passer de ce modèle à celui d’auto entrepreneur ou EI si activité faible

- Pas toujours considérée comme crédible par les partenaires commerciaux, sous-traitants, financiers et prestataires car reposant sur une unique personne ( implication dans l’activité et potentiel financier).

- Il est néanmoins possible d’opter pour l’IS (impôt sur les sociétés). Mais attention, cette option est irrévocable et oblige à établir une liasse fiscale qu’il est préférable de confier à un expert-comptable.

Nota

Les apports en nature de toutes sortes de biens tels que des immeubles, meubles corporels, créances, fonds de commerce, brevets… peuvent être intégrés au capital. Dans une EURL comme dans une SARL, les futurs associés peuvent décider à l’unanimité que le recours à un commissaire aux apports n’est pas obligatoire lorsque la valeur d’aucun apport en nature n’excède 7.500 euros et la valeur totale de l’ensemble des apports en nature non soumis à l’évaluation d’un commissaire aux apports n’excède pas la moitié du capital. Dans ce cas, ils prennent l’entière responsabilité de cette évaluation.

SARL : Société à Responsabilités Limitées

Principaux avantages

- La responsabilité des associés est limitée à leurs apports en capital.

- Ce capital peut évoluer dans le temps*

- Le capital est utilisable pour l’activité dès son immatriculation au RCS

- Le fait d’avoir des associés est en général considéré comme un avantage surtout si les actionnaires sont impliqués réellement et pas seulement financièrement dans l’entreprise

- Les frais antérieurs à la constitution peuvent être remboursés

- Transformation rapide et simple en SARL si intégration de nouveaux associés

- Possibilité de Co Gérance

- La rémunération du gérant est fiscalement considérée comme un salaire

- Possibilité d’avoir du personnel salarié

- Aides possibles à la création : voir chambre de commerce notamment

- Régime imposition sur les sociétés

- Responsabilités limitées à la hauteur du capital sauf faute de gestion grave

Principaux inconvénients

- Rédaction de statuts bien adaptés à l’entreprise

- Frais de constitution et publication d’annonces

- Nécessité de tenir une assemblée générale au moins une fois par an et pour toute décision stratégique

- Comptabilité plus importante et coûts liés

- Pas de cotisation Assedic : pas d’assurance chômage

- Bénéfice de l’activité soumis à l’impôt sur les sociétés

- Production d’un bilan et enregistrement des comptes obligatoire

- Si modification de statuts, cessions de parts, convoquez les associés

- Responsabilité étendue du ou des co-gérants en cas de faute de gestion

- Beaucoup plus de formalisme

Attention : ne pas prévoir un capital social suffisant au départ peut être considéré comme une faute de gestion.

SA : Société Anonyme

Principaux avantages

- Responsabilité des associés et des actionnaires à l’égard des dettes sociales limitée au montant de leurs apports dans le capital.

- Actions facilement négociables et cessibles

- Facilité pour les actionnaires d’entrer ou quitter la société sans payer de droits d’enregistrement

- Facilité d’augmentation de capital

- Rémunération du PDG et des autres dirigeants déductible de l’IS

- Bénéfices soumis à l’IS

- PDG et DG : statut de salarié et donc affiliés au régime général excepté le chômage.

- Gage supplémentaire de crédibilité auprès des clients et encore souvent des organismes bancaires

- Un dimensionnement qui rassure les investisseurs

Principaux inconvénients

- Au moins sept actionnaires au départ.

- Un gros capital de départ : minimum de 37 000 euros, libérable (à payer) pour moitié lors de la création, et le reste sur cinq ans.

- Des formalités de constitution importantes et assez coûteuses

- Des coûts juridiques plus importants

- Une nécessité de tenue d’assemblée générale

- Des actionnaires qui nomment les administrateurs (3 minimums), et un conseil d’administration qui désigne parmi ses membres le dirigeant (président directeur général) et un ou plusieurs directeurs généraux.

- Un fonctionnement assez lourd

- Bien souvent la nécessité d’avoir recours à un commissaire aux comptes même si ce n’est plus obligatoire depuis peu

- En cas de faute de gestion : responsabilité des administrateurs prise en compte

- Si dividendes distribués : imposition sur le revenu de chacun des actionnaires qui disposent cependant d’un avoir fiscal.

SAS Société par actions simplifiées ou SASU si unipersonnelle

Principaux avantages

- Depuis le 1er janvier 2009 possibilité de créer une SAS avec seulement un euro

- Même si pas de fonds importants possibilité de création

- Possibilité de constituer une SAS qu’avec un seul associé

- Souplesse contractuelle : les associés déterminent librement dans les statuts les règles d’organisation de la société et de transmission des actions

- Libération partielle ou complète du capital

- Rémunération des dirigeants pas soumise à publicité

- Nomination d’un commissaire au compte facultative au départ*

- Responsabilité des actionnaires limitée aux apports.

- Structure évolutive facilitant le partenariat

- Crédibilité vis à vis des partenaires (banquiers, clients, fournisseurs)

- Possibilité de consentir des options de souscription ou d’achat d’actions aux dirigeants et/ou aux salariés de la société.

Principaux inconvénients

- Frais et formalisme de constitution

- Obligation d’être très rigoureux dans la rédaction des statuts.

- Risques engendrés si capital faible

- Crédibilité supérieure si capital important auprès des clients et partenaires financiers

- La mention SAS doit être précisée dans tous les actes soumis aux tiers

- Nomination d’un président obligatoire (qui peut être une personne morale)

- Nomination d’un commissaire obligatoire si à la clôture de l’exercice le total du bilan est supérieur à 1M d’Euros ou le CA HT supérieur à 2M d’Euros mais aussi si la SAS est contrôlée par une ou plusieurs sociétés ou si un des associés ayant plus de 10 % du capital l’exige par référé.

- Droits d’enregistrement : les cessions d’actions sont assujetties à un droit de 3 % plafonné à 5 000 euros (à la charge de l’acquéreur).

- Responsabilité civile du chef d’entreprise (notamment en cas de fautes de gestion).

La création de SAS ou la création d’une SASU au capital social d’un euro ne doit donc être envisagée que si elle est appuyée par d’autres ressources financières stables (comptes courants bloqués pendant une certaine durée…), d’un business plan montrant que les ressources initiales affectées au projet (capital, comptes courants, prêts) sont suffisantes pour permettre le développement de l’activité et supporter des difficultés passagères. , le dirigeant peut être tenu personnellement pour responsable en cas d’échec du projet.

SNC

La Société en Nom Collectif est une société de personnes dans laquelle les associés ont tous la qualité de commerçant.

Principaux avantages :

- pas de capital minimum de départ

- pas d’obligation de libération immédiate

Principaux inconvénients :

- responsabilité de l’entrepreneur indéfinie et solidaire sur ses biens personnels

Tout comme l’EI, la SNC est imposable à l’IR. Les associés se réunissent au minimum une fois par an en

Assemblée Générale et les décisions importantes sont toujours prises à l’unanimité.

Article par Philippe ZOURABICHVILI