Comment votre entreprise est cotée ? La plupart des chefs d’entreprise ignorent que leur Entreprise est évaluée et ils ne l’apprennent que lorsque les difficultés surviennent.

Pour les dirigeants d’entreprises (y compris entrepreneur individuel), le service gratuit I-FIBEN permet de consulter via internet les informations recensées dans FIBEN vous concernant, ainsi que celles relatives aux entreprises que vous dirigez ou dont vous êtes représentant légal.

Cette cotation permet :

- une évaluation du risque de crédit d’une entreprise utilisée pour la politique monétaire et la réglementation prudentielle ;

- de faciliter le dialogue prêteur entreprise en mettant à disposition une référence commune et reconnue

-

- La cotation « à dire d’expert » Chaque cotation est attribuée «à dire d’expert», c’est-à-dire après analyse de la situation d’une entreprise par un analyste en application d’un ensemble de règles méthodologiques, communes à l’ensemble du réseau de la Banque de France. Ce mode d’attribution exclut le recours à des procédés de cotation totalement automatisés et/ou fondés exclusivement sur des données financières. L’activité de cotation à « dire d’expert » concerne plus de270000 entreprises (dont près de 5000 groupes étudiés sur la base de leurs comptes consolidés).

- Dans de nombreux cas, un entretien peut intervenir à l’initiative de la Banque de France, soit avant d’attribuer la cotation pour recueillir des éléments d’explication sur l’évolution de la situation financière (« entretien préalable à la cotation »), soit après pour notamment présenter à un dirigeant les éléments qui ont pu motiver une révision de cote ou vérifier si les évolutions ou perspectives que le dirigeant avait communiquées se sont concrétisées (« entretien postérieur à la cotation »).

Quel est l’objectif de FIBEN, selon la Banque de France ?

Le Fichier bancaire des entreprises (FIBEN), géré par la Banque de France, a pour objet la centralisation d’informations concernant les entreprises et leurs dirigeants et la communication de ces données aux organismes adhérents.

Les entreprises qui y sont recensées font l’objet d’une cotation qui fournit des éléments d’appréciation de leur capacité à honorer leurs engagements financiers à un horizon de trois ans.

Constituée au départ pour la mise en œuvre de la politique monétaire, la banque de données FIBEN est également utilisée pour l’analyse du risque de crédit. Elle permet notamment d’apprécier la qualité d’un portefeuille de crédits, de détecter les financements les plus risqués.

Quels sont les services FIBEN ?

Ils sont nombreux et propose un panorama de la vie de l’entreprise :

• La cotation et son explication

• Un panorama de l’entreprise

• Des informations sur la solvabilité

• Les incidents de paiement sur effets

• Des données sur le dirigeant, l’indicateur dirigeant, les associés, les participations

• Des dossiers d’analyse financière

• Une analyse des groupes

• Le score

• La segmentation des petites entreprises

• Le suivi des évolutions d’un portefeuille d’entreprises ou de dirigeants

• FIBEN sur mesure pour des demandes personnalisées

Mais qui se trouve dans ce fichier FIBEN ?

– Toutes les entreprises, les associations et sociétés civiles,

– Toutes les personnes morales et physiques dont le siège social ou le domicile est situé en France.

Beaucoup de banques centrales procèdent, elles aussi, à une cotation des entreprises de leur pays.

La France va beaucoup plus loin. Ainsi, lorsque la Banque de France cote environ 250 000 entreprises sur la base de leur documentation comptable, la Bundesbank, la Banque d’Espagne et la Banque d’Autriche s’en tiennent à quelques milliers (entre 3 000 et 17 000). Ce large panel constitue l’une des raisons pour lesquelles la cotation Banque de France est un outil vraiment représentatif de la santé d’une entreprise.

Comment est notée votre Entreprise ?

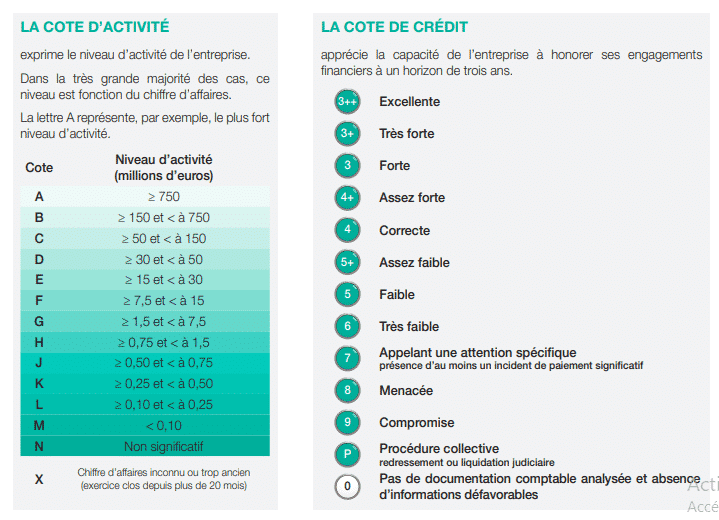

La cote d’activité

La cote d’activité est symbolisée par une lettre qui s’étend de A (lorsque le CA est supérieur ou égal à 750 millions d’euros) à M (si le CA n’atteint pas le seuil de 100 000 Euros).

Ainsi :

• Cote A : Egal ou supérieur à 750M€

• Cote B : Supérieur ou égal à 150 M€ et inférieur à 750M€

• Cote C : Supérieur ou égal à 50 M€ et inférieur à 150M€

• Cote D : Supérieur ou égal à 30 M€ et inférieur à 50M€

• …

• Cote K : Supérieur ou égal à 0,25 M€ et inférieur à 0,50M€

• Cote L : Supérieur ou égal à 0,10 M€ et inférieur à 0,25M€

• Cote M : Inférieur à 0,10 M€ et inférieur à 0,10M€

• Cote N : non significatif (Holding sans comptes consolidés…)

• Cote X : inconnu ou trop ancien

La Cote de Crédit

La cote de crédit découle de l’analyse de la liasse fiscale de laquelle sont extraits des ratios (examen de la rentabilité, de l’autonomie financière, de la liquidité et de la structure financière de l’entreprise) tout en tenant compte des spécificités liées au secteur d’activité.

Il existe 13 cotes de crédit (0, 3++, 3+, 3, 4+, 4, 5+, 5, 6, 7, 8, 9 et P). Si la note attribuée à votre entreprise est de zéro, cela signifie que la Banque de France n’a recueilli aucune information défavorable. La cote 3++ est excellente, tandis que si votre cote de crédit est de 5 ou plus, la situation est nettement moins positive. Vous aurez sans doute les plus grandes difficultés à trouver une oreille attentive chez un banquier pour obtenir un prêt.

• Cote 3++ : Excellente

• Cote 3+ : Très forte

• Cote 3 : Forte

• ….

• Cote 8 : Menacée compte tenu des incidents de paiement déclarés

• Cote 9 : Compromise

• Cote P : Procédure collective

• Cote 0 : Aucune Information défavorable sur l’Entreprise

En théorie, il y a assez peu de surprise lorsque l’on atteint les seuils extrêmes de cotation. En effet, si la Banque de France vous attribue la cote P, cela signifie que vous êtes au courant des difficultés que vous rencontrez, car vous avez entamé une procédure collective (redressement ou liquidation judiciaires). La cote P est remplacée par une cote 5, dès l’approbation d’un plan de redressement (continuation ou cession).

C’est plus délicat lorsque vous vous trouvez dans les cotations intermédiaires, car votre entreprise ne connaît pas nécessairement de difficultés. Vous pensez que votre situation est saine et pour autant, les organismes de crédit rechigneront sans doute à vous financer… Et ils ne vous diront pas toujours ouvertement pourquoi.

Qui peut accéder à la Cotation ?

Le chef d’entreprise a, sur sa demande, accès à la cote attribuée à son entreprise ainsi qu’aux informations qui permettent de l’expliquer.

Sous réserve de conserver la confidentialité de l’information

Les personnes suivantes peuvent également accéder à la cote :

- les analystes et les directions d’unités dans le réseau de la Banque de France , la direction des Entreprises au siège qui administre FIBEN, l’Inspection générale de la Banque de France, en charge

- de l’audit des services précités,

- les services de la Banque de France et de l’Autorité de contrôle prudentiel et de résolution qui traitent de la politique monétaire ou du contrôle prudentiel,

- les établissements et organismes suivants énumérés à l’article L 144-1 du code monétaire et financier et qui ont souscrit une convention d’adhésion leur donnant accès à tout ou partie des services en ligne de FIBEN :

- établissements de crédit et établissements financiers, notamment les sociétés de financement.

- entreprises d’assurance, mutuelles et institutions de prévoyance qui investissent dans des prêts et des titres assimilés dans les conditions prévues, respectivement, par le code des assurances, le code de la mutualité et le code de la sécurité sociale.

- organismes dédiés à l’exercice de l’activité de retraite professionnelle supplémentaire (fonds de retraite professionnelle supplémentaire, mutuelles ou unions de retraite professionnelle supplémentaire, institutions de retraite professionnelle supplémentaire)

- sociétés de gestion remplissant les conditions mentionnées à l’article 1 du décret n° 2015-1854 du 30 décembre 20156 ,

- intermédiaires en financement participatif lorsqu’ils exercent l’intermédiation au sens de l’article L. 548-1 du code monétaire et financier pour les opérations de prêt à titre onéreux ou sans intérêt,

- prestataires de services d’investissement et conseillers en investissements participatifs lorsqu’ils proposent des minibons mentionnés à l’article L. 223-6 du code monétaire et financier,

- entreprises d’assurance habilitées, dans les conditions prévues par le code des assurances, à pratiquer des opérations d’assurance-crédit ou de caution, sous réserve que leurs interventions s’adressent à des entreprises.

- conseils régionaux lorsqu’ils attribuent des aides publiques aux entreprises -cf. loi n° 2016-1691 du 9 décembre 2016 relative à la transparence, à la lutte contre la corruption et à la modernisation de la vie économique (art. 54),7

Aucune unité de la Banque de France susceptible de réaliser des investissements (informatiques, immobiliers…) ne peut accéder à la cote d’une entreprise dans le cadre de la sélection des prestataires. La Banque de France ne réalise quant à elle aucune opération pour compte propre sur des titres d’entreprises privées cotées par ses services.

Que faut-il faire ?

• Surveiller sa cote « Banque de France » (si vous êtes dans les critères et que vous ne recevez rien, n’hésitez pas à la réclamer)

• Contacter la Banque de France si votre cotation ne vous apparaît pas refléter la situation de votre Entreprise. Les chargés d’affaires de la Banque de France reçoivent volontiers les chefs d’entreprise assistés de leurs conseils (experts comptables, directeurs financiers), pour qu’ils leur expliquent les comptes, exposent activités et perspectives de développement, présentent les Budgets et prévisions. Cela peut permettre d’améliorer votre cotation !!!